令和3年度から適用される個人市民税・県民税の税制改正について

令和3年度市県民税から適用される主な改正点

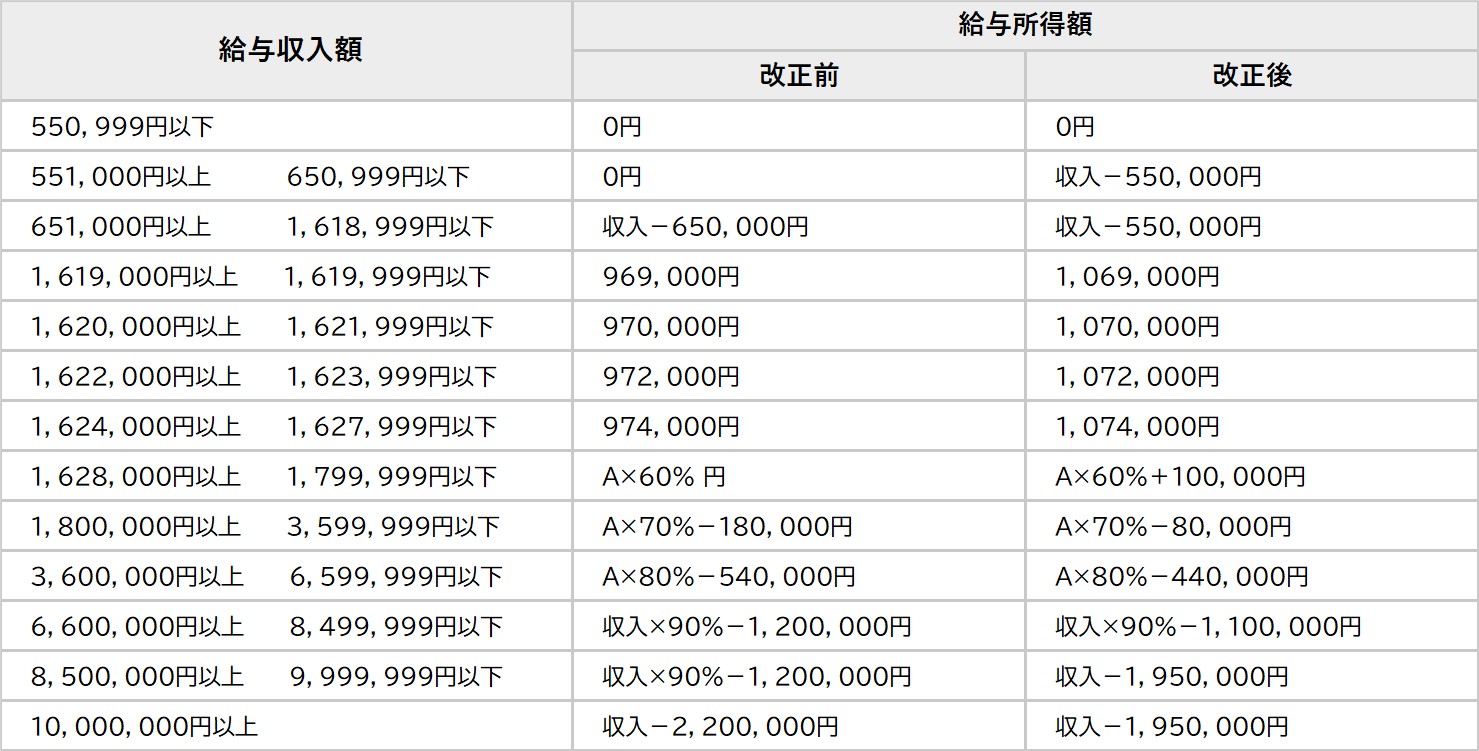

給与所得控除の見直し

●給与所得控除額が一律10万円引き下げられます。

●給与の収入額が850万円以上の人は、給与所得控除額が一律195万円になります。

※A=収入÷4(千円未満切り捨て)×4

●次の(1)もしくは(2)に該当する場合は、新たに創設された「所得金額調整控除」が給与所得額から控除されます。

(1)給与収入額が850万円を超え、次の(ア)~(ウ)のいずれかの要件に該当する場合

(ア)本人が特別障害者であること

(イ)23歳未満の扶養親族を有すること

(ウ)特別障害者である扶養親族または特別障害者である同一生計配偶者を有すること

所得金額調整控除額=(給与収入額-850万円)×10% (上限10万円)

(2)給与所得および公的年金等に係る雑所得があり、その合計額が10万円を超える場合

所得金額調整控除額=(給与所得額(上限10万円))+(公的年金等に係る雑所得額(上限10万円))-10万円

※(1)と(2)の両方に該当する場合は、(1)の控除後に(2)の金額が控除されます。

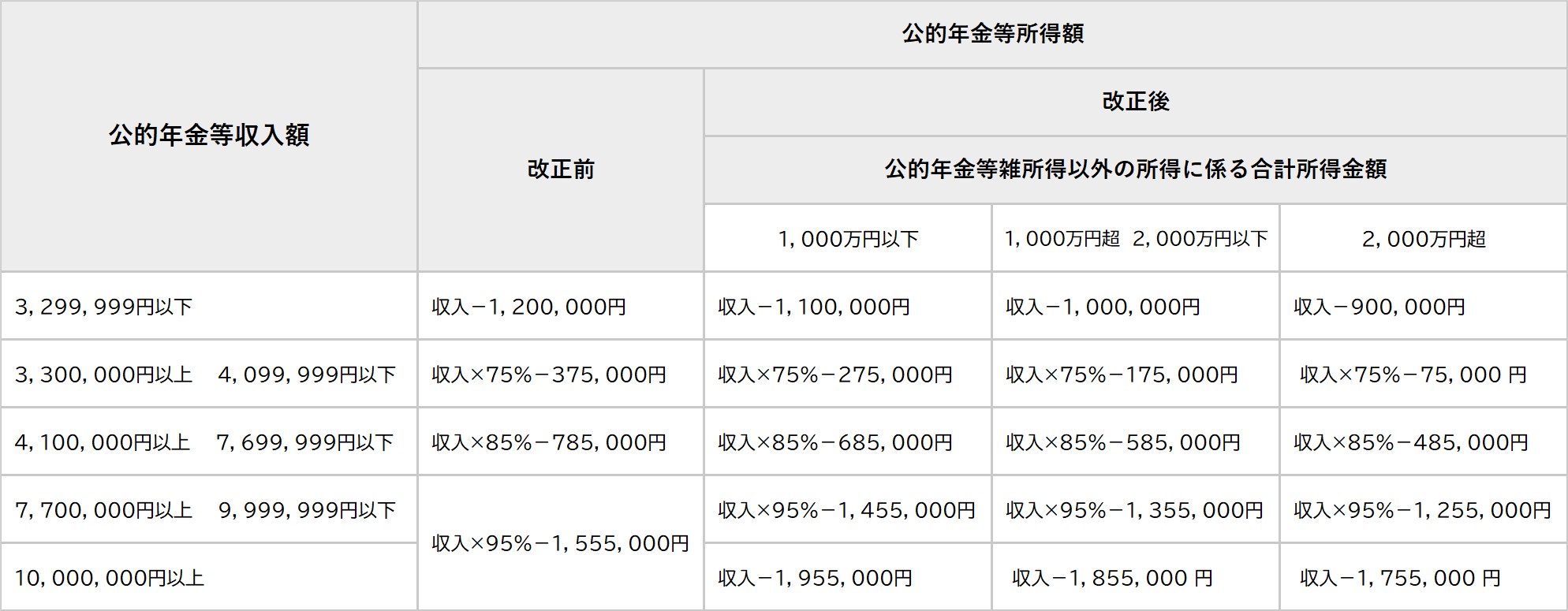

公的年金等控除の見直し

●公的年金等控除額が一律10万円引き下げられます。

●公的年金等の収入が1,000万円を超える場合に、控除の上限額(195.5万円)が設けられました。

●公的年金等以外の合計所得金額が1,000万円を超える場合は、控除額がさらに引き下げられます。

【65歳未満】

【65歳以上】

ひとり親控除の創設および寡婦控除の見直し

●全てのひとり親家庭に対して公平な税制を実現する観点から、「ひとり親控除」が創設されました。

※寡婦控除(特定)および寡夫控除は、ひとり親控除に統合されました。

●次の全ての要件に該当する場合、ひとり親控除(控除額30万円)の対象になります。

- 婚姻歴の有無や性別にかかわらず、現に婚姻をしていない、または配偶者の生死が明らかでないこと

- 住民票に本人との続き柄が「未届の妻」「未届の夫」に相当する人がいないこと

- 合計所得金額が500万円以下であること

- 生計を一にする子(前年の総所得金額が48万円以下)を有すること

●ひとり親の要件に該当する場合で、合計所得金額が135万円以下の場合は、市民税・県民税の非課税措置が適用されます。

●ひとり親控除に該当しない場合でも、次の1~3のすべての要件に該当し、かつ4または5のいずれかの要件に該当する場合は寡婦控除(控除額26万円)の対象になります。

- 現に婚姻をしていない、または夫の生死が明らかでないこと

- 住民票に本人との続き柄が「未届の夫」に相当する人がいないこと

- 合計所得金額が500万円以下であること

- 夫と死別、または生死が明らかでないこと

- 夫と離婚し、かつ扶養親族を有すること

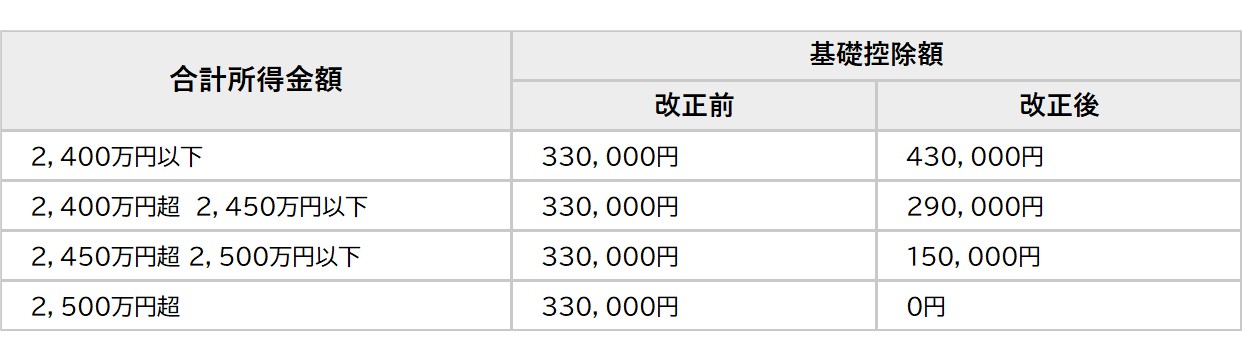

基礎控除の見直し

●基礎控除額が10万円引き上げられます。

●合計所得金額が2,400万円を超える場合は、その合計所得金額に応じて控除額が逓減し、2,500万円を超えると基礎控除の適用は無くなります。

調整控除の見直し

●合計所得金額が2,500万円を超える場合は、調整控除は適用されなくなります。

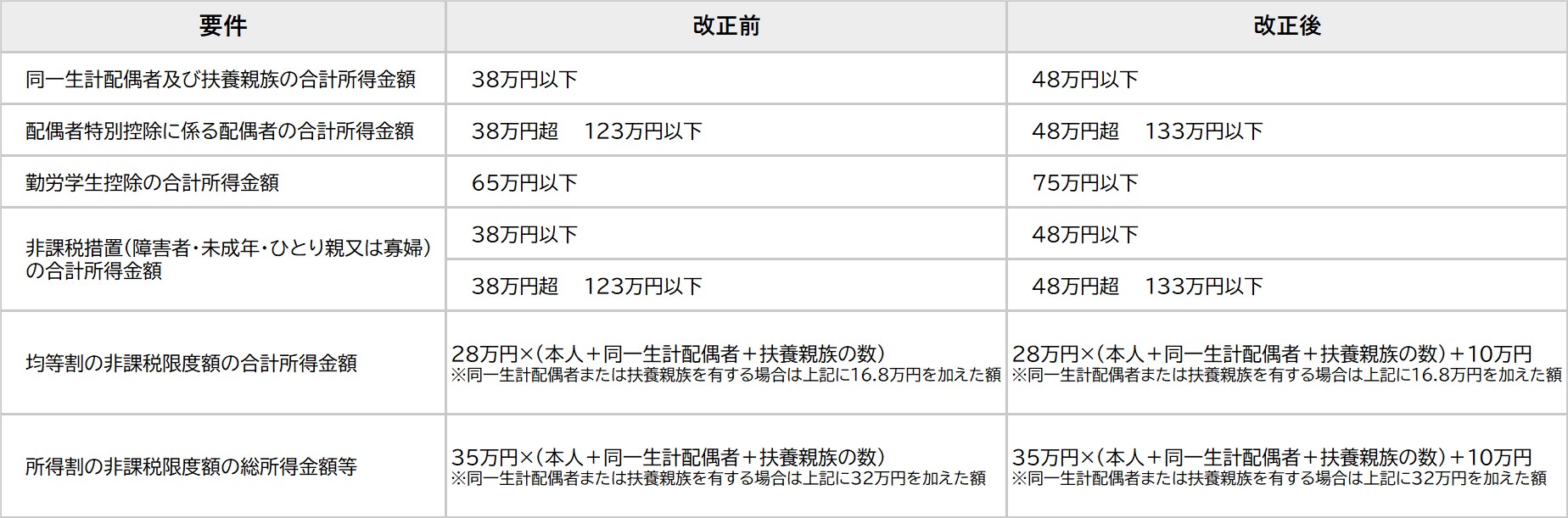

所得控除および非課税措置の適用要件の見直し

●所得控除および非課税措置を適用するための所得要件が10万円引き上げられます。